ODS 1

O Uber dos serviços financeiros

Bancos virtuais, baratos e ágeis chacoalham a vida dos concorrentes tradicionais

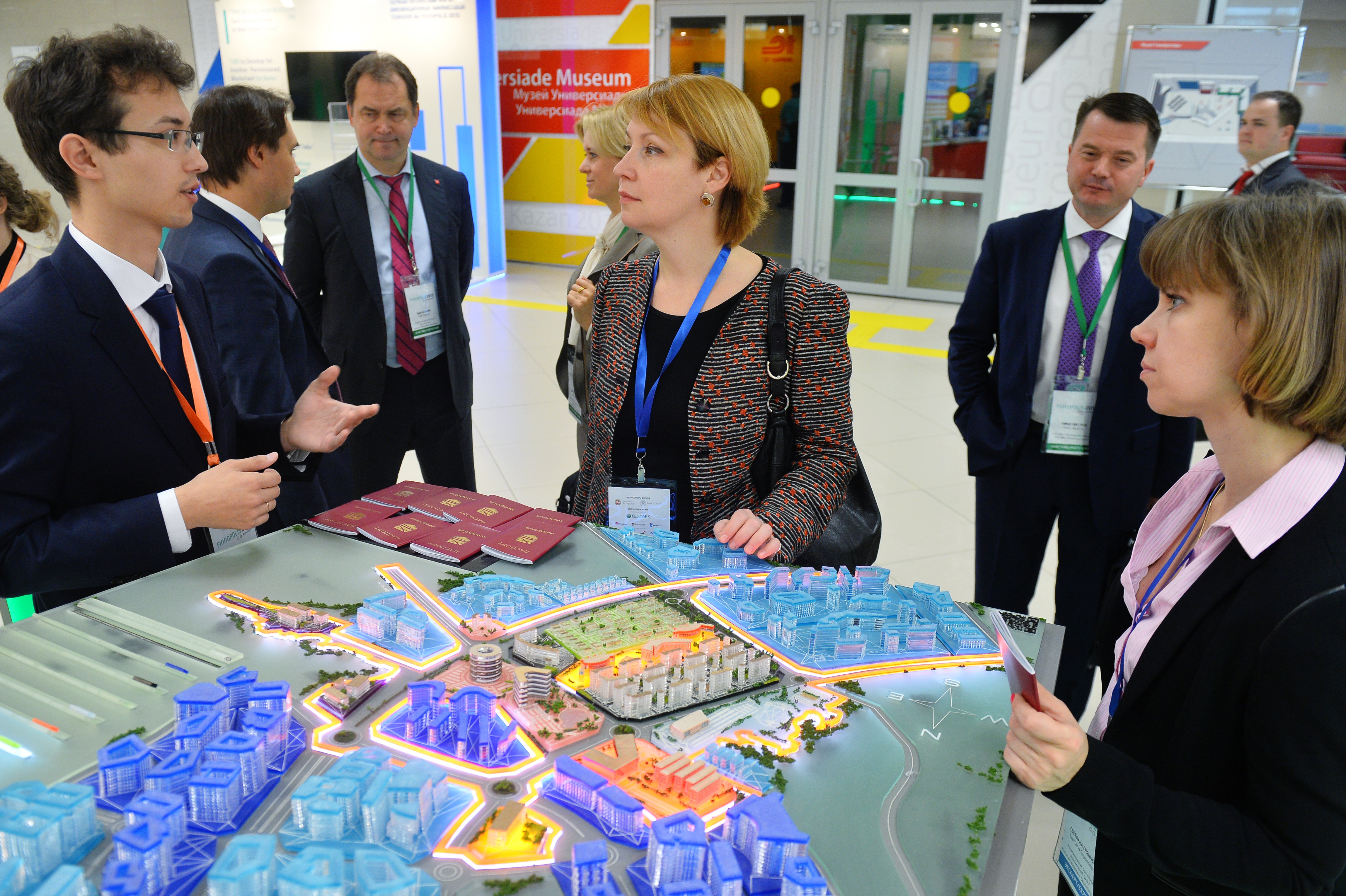

Mais cedo ou mais tarde os serviços financeiros seriam chacoalhados, a exemplo dos táxis com o Uber e das redes hoteleiras com o Airbnb. O caráter disruptivo da inovação tecnológica vem tirando o sono de indústrias tradicionais e criando desafios extras para diversos setores da economia. Com balanços financeiros muitas vezes imunes às crises, os bancos, as seguradoras e seus ganhos financeiros auferidos na forma de juros, dívidas e títulos, vêm sendo desafiados por uma garotada à frente das chamadas fintechs – startups, dirigidas por jovens empreendedores, que unem serviços financeiros, tecnologia inovadora, estrutura enxuta e, o mais importante, serviços mais baratos.

As pequenas novatas, segundo estudo do Goldman Sachs publicado na revista inglesa The Economist, negociaram US$ 12 bilhões em 2014 – o triplo do ano anterior –, e a previsão para 2015 é captarem US$ 20 bilhões. Por trás dessas instituições estão pessoas comuns, como você e eu, que não abrem mão dos serviços financeiros, mas acreditam que eles não precisam ser feitos exclusivamente pelos bancos. O alvo é a chamada geração millennial, jovens de 18 a 34 anos antenados com as novas tecnologias.

Operações simples, como movimentação bancária, emissão de cartões de crédito ou de débito, empréstimos e seguros, estão paulatinamente mudando de mãos e indo parar nas fintechs, que não têm endereço físico e só são encontradas na web. Elas têm potencial para abocanhar 32% das receitas do sistema financeiro, calcula a consultoria Accenture.

Gostando do conteúdo? Nossas notícias também podem chegar no seu e-mail.

Veja o que já enviamosIntrusas no radar

A invasão das fintechs já entrou no radar do Banco Central e o consultor do Departamento de Regulação do Sistema Financeiro da instituição, Mardilson Fernandes Queiroz, não esconde sua preocupação: “As fintechs têm o potencial de mudar o modelo industrial da cadeia e podem impactar o sistema com inovações disruptivas. Se alcançarem um volume expressivo, o risco se estabelece. Por isso têm de ser avaliadas, não para interromper a inovação, mas para achar um modelo sustentável. Esse é o desafio atual dos reguladores”.

[g1_quote author_name=”Mardilson Queiroz” author_description=”consultor do Banco Central” author_description_format=”%link%” align=”left” size=”s” style=”simple” template=”01″]As fintechs têm o potencial de mudar o modelo industrial da cadeia e podem impactar o sistema com inovações disruptivas. Se alcançarem um volume expressivo, o risco se estabelece. Por isso têm de ser avaliadas, não para interromper a inovação, mas para achar um modelo sustentável. Esse é o desafio atual dos reguladores

[/g1_quote]Ainda que não queira inibi-las, o governo já levantou barreiras. Proibiu o empréstimo pessoa a pessoa, exigindo a garantia de uma instituição financeira, e está obrigando as vedetes deste novo mercado a ter registro no BC. É o que está ocorrendo com a Nubank – a estrela do segmento que oferece cartão de crédito sem anuidade e com taxa de 7% ante os 15% do mercado. A empresa nasceu em setembro de 2014 e, de lá para cá, cerca de 1,6 milhão de pessoas já solicitaram o cartão de crédito Nubank, que é gerido 100% por um smartphone. A vantagem são as taxas e tarifas 50% mais baixas. O cartão não cobra anuidade, a habilitação é pelo celular e a taxa de juros é 7%, metade dos 15% cobrados por bancos, como o Itaú.

No Brasil, estima-se que as fintechs já representem um universo de mais de 400 empresas e a agência de inovação Clay Innovation criou o Radar FintechLab que monitora, diretamente, cerca de 150 startups financeiras. Magnetics (advisor), Intoo e Lendico (empréstimos), respectivamente são os espelhos das norte-americanas Betterment e da Lending Club.

Últimas do #Colabora

Relacionadas

Carmen Nery

Formada em jornalismo pela Universidade Federal do Rio de Janeiro com pós-graduação em Comunicação Corporativa pela Cândido Mendes e MBA em Gestão de Negócios pelo IBMEC. Especializada na cobertura dos segmentos de tecnologia da informação, telecomunicações e inovação. Jornalista free lancer atualmente cobre diversos setores econômicos como infraestrutura, energia, portos e navios, mineração, siderurgia, construção, finanças e seguros.

Ótimo artigo, vou até escrever sobre este tema no meu blog. será citado.